新規開業の際、他の経営者は、自己資金はどれくらいでスタートしたのか気になるかもしれません。

日本政策金融公庫によると、開業費用は平均941万円であると示しています。

自己資金は多いに越したことはないですが、限りがあります。

資金調達方法は、主に次の4種類です。

- アセットファイナンス

- デットファイナンス

- エクイティファイナンス

- 補助金や助成金

本記事では、新規開業における資金調達金額や資金調達方法、そして、資金調達に悩んだ場合の相談窓口について解説します。

新規開業における課題や注意点、資金調達の具体例について紹介しますので、開業後、さまざまな問題が生じた時の解決方法の指針となりますので、新規開業経営者はぜひ最後までお読みください。

開業時にはいくら必要?資金調達金額は?

開業時に7割ほどの事業者は1,000万円以下の自己資金でスタートしています。また、資金調達にはどれくらい必要なのかについて資料をもとに検証しましょう。

開業費用の平均額

日本政策金融公庫によると、開業費用が「500万円未満」の割合が42.1%と最も高く、次いで「500万円~1,000万円未満」が30.2%となっています。

開業費用の72.3%が1,000万円未満という結果です。

また、開業費用の平均額は941万円であり、減少傾向となっています。

一方、東京商工会議所では、開業費用「500万円以下」の割合が66.1%で、「500万円超~1,000万円以下」が18.8%です。

2つのデータより、ばらつきはあるものの、開業費用は1,000万円以下が全体の7割強の割合で新規開業を行っていることがわかります。

【表1 開業費用金額】

| ~500万円 | 500万円~1,000万円 | ~1,000万円 | |

|---|---|---|---|

| 日本政策金融公庫 | 42.10% | 30.20% | 72.30% |

| 東京商工会議所 | 66.10% | 18.80% | 84.90% |

(参考:日本政策金融公庫「2021年度新規開業実態調査」

東京商工会議所「創業・スタートアップ実態調査」)

開業における平均資金調達金額

開業における平均資金調達金額は、日本政策金融公庫の資料によれば1,177万円で、自己資金が282万円(23.9%)、金融機関からの借入が803万円(68.3%)です。

自己資金が20%ほどで、70%弱が金融機関からの借入で賄っていることがいえます。

一方、東京商工会議所では、金額の回答はありませんが、複数回答で、開業における資金割合で一番多かったのは自己資金の71.1%です。

次いで融資(政府系金融機関)が31.3%となっています。

金額によるデータを鑑みると、新規開業を行うには、自己資金は少なくても20%は確保したいと考えられるでしょう。

開業時の課題と注意点

開業時に事業者が直面する課題として、資金繰り、経営ノウハウの習得、販路拡大をあげています。

また、事業資金と生活費とは切り離して考えることが重要です。

資金繰り・資金調達・販路拡大

日本政策金融公庫、東京商工会議所ともに、開業時に苦労したこと、課題となったことを上位3つまで複数回答したデータを公表しています。

【表2.開業時の課題について】

| 1位 | 2位 | 3位 | |

|---|---|---|---|

| 日本政策金融公庫 | 資金繰り 57.6% | 顧客・販路の開拓 44.8% | 財務・税務・法務の知識不足 38.4% |

| 東京商工会議所 | 資金調達 53.3% | 経営に必要な知識・ノウハウの習得 45.7% | 販路開拓 43.1% |

(参考:日本政策金融公庫「2021年度新規開業実態調査」

東京商工会議所「創業・スタートアップ実態調査」)

2位、3位こそ違うものの、開業時の課題として、資金調達・販路拡大・経営ノウハウの習得が上がっています。

経営者は新規開業後、事業運営に関してさまざまな点に注意し、気を配る必要があるといえます。

事業資金と生活費の確保

資金調達する前に確保しておくべき資金として、事業資金と生活費とがあります。

事業資金、つまり運転資金は特に重要です。

運転資金とは、光熱費や人件費等、事業運営するにあたって出金される費用です。

現金商売以外、わが国の商習慣では通常、「掛(かけ)」での商売であるため、売上が回収されるまで、時間がかかります。3ヶ月近くかかるのが一般的です。

一方で、必要な経費の支払いは毎月発生します。

そのため、売上から現金回収までの間に、必要経費を現金で確保しておく必要があります。月商の3ヶ月分を現金で確保しておくのがいいでしょう。

事業資金以外に生活費も確保しておかなければなりません。

事業が軌道に乗るまで、生活費を事業資金に回してしまう場合があるかもしれません。

しかしながら、日々の生活に必要な資金を事業に費やしていては、生活がままならない状況に陥ってしまう恐れがあるので、生活費は事業資金と分けて管理するのが重要です。

開業時の資金調達①:アセットファイナンス

アセットファイナンスとは、貸借対照表の資産(アセット)を現金化することにより資金調達を行う方法です。

主に流動資産である売掛金および受取手形を買い取ってもらい現金化します。

通常、返済の必要がない資金調達方法です。

しかし、ファクタリング契約に償還請求権がある場合や、割引した受取手形が不渡りとなった場合は注意が必要です。

アセットファイナンスのメリット・デメリット

アセットファイナンスのメリットおよびデメリットには次のような点があります。

メリット

- 資産勘定の売掛金や受取手形が同じく資産勘定の現金・預金に振り替わるだけであるため、自己資本比率に影響しない

- ファクタリングにおいて、審査が通りやすい

デメリット

- 割引手形が不渡りになった場合、買い戻す必要がある(買戻請求権)

- 手数料が高い、あるいは悪質なファクタリング会社が存在する

アセットファイナンスの例

アセットファイナンスを利用する例としてファクタリング、および手形割引があります。

ファクタリング

ファクタリングとは、企業が保有する期日未到来の売掛金をファクタリング会社に買い取ってもらう買取型と、売掛債権を保証してもらう保証型とがあります。

資金調達のために利用するファクタリングは買取型です。

買取型には、利用会社とファクタリング会社との間でやりとりする2社間ファクタリングと、利用会社とファクタリング会社、および売掛先との間でやりとりする3社間ファクタリングとがあります。

一般的に、2社間ファクタリングは審査が早い反面、手数料が9~20%と割高です。3社間ファクタリングは手数料が2~9%と低くなる反面、売掛先にファクタリングの利用が知られる点があります。

ファクタリング契約で、通常売掛金が回収不能となっても、利用会社はファクタリング会社に売掛金を支払う必要はありません。しかし、ファクタリング契約に償還請求権が記されている場合、売掛金をファクタリング会社に支払うこととなるため注意が必要です。

注意すべき点として、ファクタリングは融資業務でない点があります。

ファクタリングは融資でなく、売掛金の売買であるので、ファクタリング会社は金融庁や財務局といった官庁から認可を必要としません。ですので、法外な手数料を徴収したりする悪質な業者には注意が必要です。

手形割引

手形割引とは、取引先から売上代金として受け取った手形を、銀行等市中金融機関または手形割引会社に買い取ってもらい現金化する方法です。

業種や取引先との力関係により、手形のサイトが長い場合、有効な資金調達方法です。

利用する場合、金融業者は振出先および利用会社の信用状況を審査し、割引料を決めます。銀行等市中金融機関では2~5%、手形割引会社では3~15%が相場とされています。

注意点として、受取手形の額面金額の一部を割り引くことができない点です。利用会社は、必要以上の金額を調達することとなり、また、調達した金額に応じた割引料を支払うこととなるので注意しましょう。

割引手形を利用するにあたり重要な点として、買戻請求権があります。

割引手形が不渡りとなった場合、利用会社は不渡手形を割引依頼先である銀行等市中金融機関、あるいは手形割引会社から買い戻さなければなりません。

開業時の資金調達②:デットファイナンス

デットファイナンスとは、貸借対照表上の(有利子)負債(デット)を増やし、同時に資産(現金・預金)を増やして資金調達を行う方法です。

デットファイナンスは金融機関での借入により資金の調達を行うのが一般的です。

デットファイナンスのメリット・デメリット

デットファイナンスには次のようなメリットおよびデメリットがあります。

メリット

- 企業の業況や財務内容より多くの金額が調達可能

- 増資での資金調達でないため、株主比率に変動はなく、第三者からの経営に関する介入を受けることはなく、経営者の考えで事業運営が可能

デメリット

- 負債の増加により、借入した資金に対し返済義務が発生する

- 審査に厳しい融資がある

- 安全性を示す自己資本比率が低下

デットファイナンスの例

主なデットファイナンスの例として以下の調達方法があります。

- 日本政策金融公庫

- 制度融資

- ビジネスローン

- プロパー融資

日本政策金融公庫

日本政策金融公庫は、市中金融機関の金融を補完する公的な金融機関です。

新規開業事業者に対して、新規開業資金として、女性や若者、シニア、および廃業歴のあり再チャレンジする人等に対して幅広く新規事業の立ち上げにサポートを行っています。

新規事業前から融資が可能である反面、事業計画書等提出書類の多いのが特徴です。

制度融資

制度融資とは、信用保証協会・各自治体・市中金融機関が互いに連携して行う融資です。

各自治体により名称が異なりますが、開業資金として、開業して一定期間経過した事業者のみが融資を受けることが可能です。

特徴として、制度融資は、各自治体が貸付原資を負担しているため、金利が低目に設定されています。また、各自治体が産業の促進を図っているため、市中金融機関が行っているプロパー融資より審査に通りやすい面もあります。

一方、審査には1ヶ月近くかかり、金利以外に保証料が必要です。大半の制度融資には上限金額が設けられているため、企業が考えている金額を調達できない可能性もあります。

ビジネスローン

ビジネスローンは、事業用資金のローンで、開業して期間の浅い事業者に手軽に利用できる資金調達手段です。銀行やクレジット会社等ノンバンクで取り扱っています。

特徴として、審査が早く、1ヶ月近くかかる銀行等の融資審査と違い、即日~4日ほどで審査結果が出るため、急な出費にも対応可能です。

銀行融資に比べ、金利が10~15%ほどと高めに設定されているのが一般的です。

利用する際、キャッシュフロー面も十分勘案して利用するのがいいでしょう。

プロパー融資

プロパー融資は、銀行等市中金融機関が独自に審査して貸し出す融資です。

特徴として、金利以外に費用がかからず、また貸出金額に上限がありません。

金融機関は、企業の事業計画や将来性、および収益性が見込まれると判断した場合、企業は多くの資金が調達可能です。

一方で、プロパー融資は制度融資に比べ審査が厳しい面があります。また、財務状況や企業の取引先等を総合的に判断し、場合によっては保証人や担保を求める場合があります。

貸倒リスクを金融機関は勘案するため、融資期間が短くなりがちな点も特徴の一つです。

開業時の資金調達③:エクイティファイナンス

エクイティファイナンスとは、株式を発行し、貸借対照表上の株主資本(エクイティ)を増やして資金調達を行う方法です。

エクイティファイナンスのメリット・デメリット

エクイティファイナンスのメリットやデメリットにはどのような点があるのでしょうか。

メリット

- 返済する必要のない資金が調達可能

- 株主資本の増加により、自己資本比率が高くなり、安全性および信用度も増す

- 著名なエンジェル投資家による資金援助は、企業にとってプラスに作用

デメリット

- 出資者が経営に介入し、経営者が考えている事業運営ができなくなるリスクがある

- 株式配当等において手間や費用がかかる

エクイティファイナンスの例

エクイティファイナンスの代表例としてベンチャーキャピタルおよびエンジェル投資家があります。

ベンチャーキャピタル

ベンチャーキャピタルとは、今後収益が見込まれる企業に出資し、成長した後に株式を売却によりキャピタルゲインを得ることが目的である投資会社です。

資金調達はベンチャーキャピタル自体の自己資金または投資ファンドを設立し、投資家から広く資金を募る方法があります。

ベンチャーキャピタルは投資先が企業価値を高めるため、経営の助言などを行います。

すなわち、キャピタルゲインを高めるためです。

エンジェル投資家

エンジェル投資家とは、開業して間もない会社に資産のある個人が出資する投資家です。

ベンチャーキャピタルと同じように、企業価値の向上を目指し、キャピタルゲインを得ることが目的です。

同時に、出資された企業は、ブランド力のあるエンジェル投資家から出資を受けることで、企業の信用度が上がります。事業運営にも大きなアドバンテージを得られ、銀行からの融資申込にも有利に働きます。

開業時の資金調達④:補助金・助成金

補助金や助成金は、国や地方公共団体等が事業資金として必要な経費の一部を援助してもらえる資金です。

補助金・助成金のメリット・デメリット

補助金や助成金を利用するにあたってのメリットおよびデメリットは以下の通りです。

メリット

- 返済の必要がない

- 雑収入勘定で仕訳をするため、貸借対照表上での影響はない

- 助成金は要件を満たせば受給できる可能性が高い

デメリット

- 事業にあった補助金がない可能性がある

- 要件を満たしていないと受給できない補助金がある

- 補助金は常時応募していない

- 補助金は確認後に交付されるため、事前に資金が必要

補助金・助成金の例

補助金や助成金にはどのようなものがあるのでしょうか。

代表的なものを例として紹介します。

ものづくり補助金

ものづくり補助金とは、正式名称は「ものづくり・商業・サービス生産性向上促進補助金」といい、中小企業が生産性の向上を図るために革新的サービス開発、試作品開発、生産プロセスの改善を行うために費やす設備資金を支援する補助金です。

公募要領やスケジュール、採択結果は「ものづくり補助金総合サイト」に掲載されています。

雇用調整助成金

雇用調整助成金とは、新型コロナウイルス感染症の影響で、やむを得ず事業の縮小を行った場合、従業員の雇用確保を図るため、労使間協定に基づいて、雇用調整(休業)を実施する事業主に対して、休業手当等一部を助成する資金です。

ただし、支給対象となる事業主は厚生労働省で定められているので、確認の上、申請することを推奨します。

開業時の資金調達の相談場所おすすめ6選

開業するにあたって、資金調達等で不安になることがあるかもしれません。

その場合、次の6つの公的機関で相談することをおすすめします。

- 市中金融機関

- 日本政策金融公庫

- 信用保証協会

- よろず支援拠点

- 中小企業基盤整備機構

- 商工会議所

市中金融機関

資金調達でまず相談したい場所として銀行等市中金融機関があります。とりわけ、取引金融機関の担当者と親しくなることはとても重要です。

金融機関は融資判断を行う際、財務諸表分析を行い、審査の可否を決定しています。

いわば、財務分析のプロです。

担当者と懇意にすれば、取引先の紹介や、財務状況の助言等を担当者から受けられるかもしれません。

事業が軌道に乗り、安定した経営基盤を築け、取引金融機関との取引内容が良好であれば、金融機関からプロパー融資を提案されることも考えられます。

日本政策金融公庫

日本政策金融公庫へ資金調達の相談を行うことも有効な方法です。

日本政策金融公庫の目的は、一般の金融機関が行う金融を補完することを旨としています。

銀行等市中金融機関が取り扱っていない融資制度もあり、独自の審査により、企業は事業規模や開業年数、財務内容に応じて、最適な融資制度の提案を受けられます。

申込書類や事業計画書等、提出書類についても丁寧に説明してもらえるでしょう。

信用保証協会

信用保証協会は、中小企業・小規模事業者を対象として、銀行等市中金融機関から事業資金を調達する際に、保証人となって融資を受けやすくサポートする公的機関です。

信用保証協会数は、各都道府県および川崎市、横浜市、名古屋市、岐阜市の計51です。

特徴として、中小企業・小規模事業者に特化した金融機関の融資の保証を行っています。

全国信用保証協会連合会によると、日本企業全体に対する中小企業・小規模事業者の割合はおよそ99%、全国で約357.8万者です。

そのうち、信用保証の利用企業数は、約155万者で、中小企業・小規模事業者の43%ほどを占めています。

開業したものの、取引金融機関とはそれほど親密でない場合、信用保証協会に相談することを推奨します。

よろず支援拠点

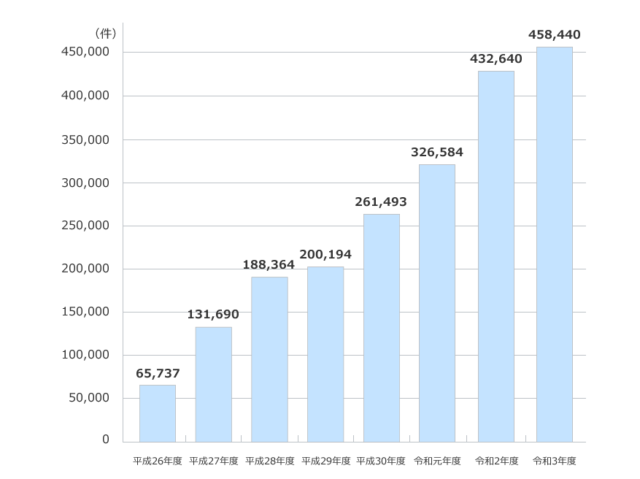

よろず支援拠点とは、独立行政法人中小企業基盤整備機構が運営している経営相談窓口です。経営のあらゆる相談に対し、何度でも無料で対応しています。

近年、相談件数は増加傾向で、相談件数は令和3年度では45万8,000余りです。

相談内容の7割近くが売上拡大となり、続いて経営改善・事業再生、創業となっています。

引用:よろず支援拠点

よろず支援拠点は各都道府県に設置され、中小企業診断士や弁護士、税理士等約700名の専門家が活躍中です。

専門家はコーディネーターとして、事業者の相談に直接対応し、解決策を提案し、提案後もフォローアップは欠かしません。

今まで培ってきた経験等を生かして事業者を支援し、コーディネーターは地域の支援機関(金融機関、商工会等)との良好な橋渡しの役割を果たしています。

なお、よろず支援拠点に相談する場合、電話やメール、FAX等で事前予約が必要です。

中小企業基盤整備機構

中小企業基盤整備機構とは、経済産業省管轄の独立行政法人です。

独立行政法人中小企業基盤整備機構法に基づいて運営しています。

中小企業基盤整備機構は、よろず支援拠点同様、経営に関する相談、AIを使ったオンライン経営相談「E-SODAN(イーソーダン)」を導入し、事業者の相談に対応しています。

中小企業基盤整備機構は生産性革命推進事業として、準備している補助金は次の4つです。

- ものづくり補助金

- 小規模事業者持続化補助金

- IT導入補助金

- 事業承継・引継ぎ補助金

該当する補助金があれば、年に数回公募しているので、都合のいいタイミングで申請することをおすすめします。

引用:中小企業基盤整備機構

商工会議所

商工会議所とは、商工会議所法で規定・運営されている特殊法人で、地域の商工業の振興および発展のために活動している地域総合経済団体です。

商工会議所は中小企業の発展にも力を入れており、小規模事業者の経営支援の一環としてマル経融資があります。

マル経融資とは、商工会議所の推薦により無担保・保証人不要で融資を受けられる日本政策金融公庫の融資制度です。

マル経融資を受ける主な条件として以下のものがあります。

- 従業員が20人以下の小規模事業者

- 1年以上事業を継続

- 商工会議所の経営指導を6ヶ月以上受けている

興味のある事業者は問い合わせるといいでしょう。

まとめ

開業費用の平均額は941万円ではあるものの、半数近くの経営者は、500万円以下で開業しています。

開業時の課題は、資金繰りや販路拡大、経営ノウハウの習得の3点で、注意点として、事業資金と生活費とは分けて管理する必要があります。

資金調達方法として、次の4種類が一般的です。

- アセットファイナンス

- デットファイナンス

- エクイティファイナンス

- 補助金・助成金

経営者は資金調達方法のメリット・デメリット、およびそれぞれにあがっている具体例の特徴等を理解し、会社の規模に合わせた調達方法を考えましょう。

資金調達を考える際、相談できる窓口として以下の6つがあります。

- 市中金融機関

- 日本政策金融公庫

- 信用保証協会

- よろず支援拠点

- 中小企業基盤整備機構

- 商工会議所

新規開業にはさまざまな多くの乗り越えなければならない課題がありますが、経営者一人で悩まず、相談できる窓口があるので、上手に利用し、事業の拡大を図ってください。