起業するにあたって、資金調達をどのようにするのかは重要な要素です。

東京商工会議所が公表している「創業・スタートアップ実態調査」によると、創業時の事業資金の調達方法について、自己資金で賄っている割合が71.1%とあります。

しかしながら、事業を運営していく場合、どのような資金調達方法があるのか知っておきたいと考える経営者もいるでしょう。たとえ資金調達を行うことがなくても、どのような資金調達方法があるのかを知っておくだけでも慌てることがなくなるでしょう。

本記事では、起業時に事業者が押さえておきたい13 通りの資金調達について解説します。

返済不要の調達方法や、返済義務のある調達方法、またそれ以外の調達方法について紹介します。

どのような資金調達方法が経営する事業所に適しているのかが見つかりますので、ぜひ最後までお読みください。

返済する必要のない資金調達

貸借対照表の「自己資本(株主資本)」を増加することで資金調達を行うことを「エクイティファイナンス」と呼びます。

エクイティファイナンスとして、次の手法があります。

- 自己資金

- ベンチャーキャピタル(VC)

- エンジェル投資家

- クラウドファンディング

それぞれについて解説します。

自己資金

自己資金とは、文字通り、事業者自身の個人資産である資金を事業に使うお金のことです。

通常、出資というかたちで決算書に計上されます。

金融機関の融資のように、資金使途に制限がなく、事業者自身の裁量で使用可能です。

一方で、自己資金額には限りがあります。

東京商工会議所によると、創業に際して必要な資金(開業費の総額)について、500万円以下が全体の66.1%といった結果になっています。

業種、規模にもよりますが、参考にするのもいいかもしれません。

ベンチャーキャピタル(VC)

ベンチャーキャピタルとは、成長が高く見込まれるスタートアップ企業やベンチャー企業に対し出資を行う投資会社です。

投資を行った企業が成長や上場した後に株式を売却することで、キャピタルゲイン(出資額と株式売却額との差額)を得ることが目的です。

ベンチャーキャピタルは資金投資だけでなく、投資先に経営支援を行い、投資先企業の企業価値の向上を図ることも行います。

企業価値の向上はすなわちキャピタルゲインを高めることにも通じてきます。

ベンチャーキャピタルの投資には2種類あり、ベンチャーキャピタルが自己資金を活用する場合と、投資ファンドを設立し、投資家から資金を調達する場合です。

特徴として、事業者は返済の必要のない資金が調達可能です。また、自己資本が増加するため、企業の安全の指標となる自己資本比率(自己資本/総資産)が向上し、財務体質の強化が見込まれ、対外的に信用度が増します。

また、経営のノウハウも提供してもらえる点があります。

一方で、ベンチャーキャピタルはより多くのキャピタルゲインを得ることを考えているため、経営の効率化など、経営に関して干渉する恐れがあるかもしれません。

エンジェル投資家

エンジェル投資家とは、起業して間もない企業に対して、資産を持つ個人が、資金を出資する投資家をいいます。エンジェル投資家の投資する目的は、ベンチャーキャピタル同様、企業価値を高めることもありますが、スタート時から企業を支えることで起業家を応援することにあります。

エンジェル投資家から資金調達を受ける特徴として、ベンチャーキャピタル同様、経営に関するノウハウを受けられる点もありますが、エンジェル投資家にブランド力がある点がベンチャーキャピタルとの違う点です。

ブランド力のあるエンジェル投資家から資金調達を受けたことは、企業にとって信頼性が増すことを意味することとなります。

期待されていることを外部に示すことになり、企業の今後の事業運営に勢いが増すことが考えられます。

一方で、影響力が大きいエンジェル投資家である場合、ベンチャーキャピタル同様、経営に口出しする可能性があるかもしれません。場合によっては経営者の思い通りに事業運営が行えないケースが出てくる可能性もあります。

エンジェル投資家は個人での投資であるため、調達できる資金が事業者の考えている金額より少ない可能性があるので注意が必要です。

クラウドファンディング

クラウドファンディングとは、クラウド(crowd、群衆)とファンディング(funding、資金調達)を組み合わせた言葉で、インターネットを介して、事業活動を発信することで共感した人や事業を応援したい人から資金を募る仕組みです。

クラウドファンディングは主に「購入型」、「寄付型」、「金融型」の3つの型に分類されます。

起業する事業者がクラウドファンディングを利用する場合、「金融型」に該当し、「金融型」をさらに細かく分類すると、「貸付型」「ファンド型」「株式型」となります。

起業事業者は金融型でどの型で資金調達を行うのかを決定しなければなりません。

同時に、起業においてクラウドファンディングで資金調達を行うには、判断材料として以下のことを明示する必要があります。

- 支援してもらいたいプロジェクトは何であるのか

- プロジェクトを行うためにいくら資金が必要なのか

- 支援してもらった人にどんなメリットがあるのか

クラウドファンディングの特徴として、今までになかった資金調達の方法であるため、魅力のあるプロジェクトであれば資金の調達が可能です。一方、目標金額に達成せずに資金調達の段取りに支障をきたす恐れがあるかもしれません。

クラウドファンディングを利用する場合、企業が行うプロジェクトを達成できる確率を算定し、達成するには、どれくらいの人からサポートが見込めるのか、またクラウドファンディング以外の資金調達方法を検討しておくことが重要です。

返済する必要のある資金調達

貸借対照表での「負債」を増加することで資金調達を行う方法があります。

返済を必要とする資金調達方法であり、「デットファイナンス」です。

デットファイナンスとして、以下のものがあります。

- 日本政策金融公庫融資

- 各地方自治体が取り扱っている制度融資

- マル経融資

- ビジネスローン

- 銀行等での個人ローン

- 親族・知人からの借入

日本政策金融公庫融資

日本政策金融公庫とは、銀行等市中金融機関が行う金融を補完することを旨としている公的な金融機関です。

日本政策金融公庫ではさまざまな融資を行っていますが、新たに事業を始める事業者や事業を開始して決算を2期終えていない事業者に、無担保・無保証で利用可能な「新創業融資制度」を取り扱っています。

融資限度額は3,000万円(うち運転資金1,500万円)、融資期間は設備資金が15年、運転資金は5年が限度です。

金利は0.65%~2.95%となっています。

特徴として、起業前から申込ができ、担保や保証人(第三者保証)が不要です。

また、申込にあたって創業計画書の提出が必要です。起業前または事業開始後税務申告を1期終えていない事業者は、創業時における創業資金総額の10分の1以上の自己資金(事業に使用される予定の資金)が必要となっています。

詳細については、日本政策金融公庫のHPおよび支店窓口でお問い合わせください。

各地方自治体が取り扱っている制度融資

制度融資とは、各自治体や金融機関、および信用保証協会とが連携して行う融資です。

制度融資には日本政策金融公庫同様、さまざまな種類の融資があるので、各自治体や信用保証協会、金融機関で問い合わせることを推奨します。

融資金額は種類によりさまざまですが、借入期間は運転資金が7年以内、設備資金が10年以内であるのが一般的です。

特徴として、各自治体が一部利子負担を行っているため、通常低利で利用が可能です。

また、審査には通常1ヶ月近くかかることがあるため、余裕をもって制度融資を申込むのがいいでしょう。

また、利用者は金利以外に保証料を信用保証協会に支払う必要があるので、コスト負担が増えることも覚えておきましょう。

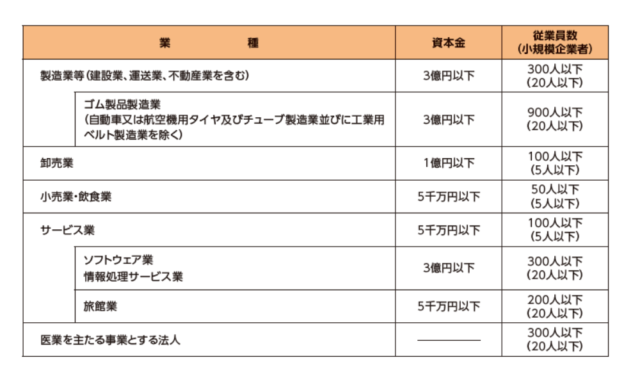

信用保証協会を利用できる企業の規模(資本金・従業員数)が定められています。

そのため、事業所規模が信用保証協会の取扱保証可能規模であるのかを確認しなければなりません。

下の表は、信用保証協会の利用可能な企業規模(資本金・従業員数)ですので参考にしてください。

【信用保証協会の利用可能な企業規模(資本金・従業員数)】

マル経融資

マル経融資とは、正式には小規模事業者経営改善資金といい、商工会議所や商工会などで経営指導を受けている小規模事業者が、経営改善に必要な資金を無担保・無保証人で利用可能な日本政策金融公庫の融資制度です。

融資限度額が2,000万円、返済期間が運転資金の場合7年以内、設備資金は10年以内となっており、利率は年1.15%となっています。

特徴として、低利で利用可能で、借り換えも可能です。

また、マル経融資を利用する場合、商工会議所会頭、商工会会長等の推薦が必要です。

必要書類に2期分の決算書および確定申告書が必要であるため、起業してすぐには利用できない点があります。

ビジネスローン

銀行等市中金融機関、または消費者金融や信販会社等ノンバンクで取り扱っているビジネスローンも、起業時の資金調達として検討できるひとつです。

特徴として、審査の早い点があります。

制度融資では審査に1ヶ月近くかかりますが、ビジネスローンは通常1~4日ほどで審査結果が出るため、急を要する資金調達には有効です。

一方、金利が制度融資や日本政策金融公庫等と比較してかなり高い点があります。

ビジネスローンは取扱会社により2~14%と金利幅があり、高い金利のビジネスローンを利用する場合、金利負担が大きくなり、資金繰りの悪化につながりかねません。

ビジネスローンを利用する場合、利用後のキャッシュフロー面を十分検討し、資金繰りを圧迫しないかどうかを十分吟味して申込みすることを推奨します。

銀行等での個人ローン

銀行等市中金融機関では、住宅ローン以外にさまざまなローンを取り扱っています。

自動車等消費目的に応じたローン商品や、資金使途自由のフリーローンなどがあります。

起業し、資金が必要となった場合、フリーローンを利用することも検討する余地があるかもしれません。

手軽に申し込みやすい反面、一般的に金利が高い点にも注意すべきでしょう。

例えば、自動車のローンの場合、通常1%~3%台が相場ですが、フリーローンの場合、2~14%台と金融機関により金利幅があり、自動車ローン等目的別ローンと比較し高金利であるのが一般的です。

また、フリーローンの中には、資金使途に「事業資金を除く」とされているローン商品もあるので注意しましょう。

親族・知人からの借入

事業者の親族や知人から資金を借り入れることも資金調達方法のひとつでしょう。

通常、資金調達には審査があり、結果が出るまで相応に時間がかかります。

親族・知人からの借入の場合、審査もなく、融通がききやすいことで資金調達が容易な方法であるといえるかもしれません。

しかし、口約束だけで資金を調達することは賢明ではありません。

親しい間柄であってもけじめをつけることで双方安心、信頼して資金のやりとりを行うことが重要です。

親族・知人との間であっても契約書を交わし、万一トラブルが発生した場合でも、書面に残しておくことで事業者自身を守るためにも契約書を作成しておくのは重要なことでしょう。

その他の資金調達

自己資本の増加、負債の増加による資金調達の方法を解説しましたが、それ以外にも調達手法があり、以下の3つがあります。

- 経営セーフティ共済

- 創業補助金・助成金

- ファクタリング

経営セーフティ共済

経営セーフティ共済(中小企業倒産防止共済)とは、中小企業基盤整備機構(中小機構)が、中小企業および起業して間もない規模の小さな企業に対して提供している共済制度です。

経営セーフティ共済は、取引先が倒産した場合、連鎖倒産や経営難に陥るのを防止するために設けられた制度です。

掛金は毎月5,000円~20万円まで自由に選択でき、増額あるいは減額ができます。

確定申告の際、掛金を法人の場合は損金に、個人事業主の場合は必要経費として算入可能です。

特徴として以下の点があります。

- 無担保・無保証人で掛け金の最高10倍(最大8,000万円)まで借入が可能

- 取引先が倒産した後、すぐに借入可能

例えば、経営セーフティ共済に毎月1万円を50ヶ月掛金で払っている企業の取引先が倒産した場合、最大500万円(1万円×50ヶ月×最大10倍)まで借入が可能となります。

注意点として、取引先が倒産した場合、共済金の借入れが受けられない場合がある点です。

取引先の倒産で、共済金を借入できるケースとして以下のケースがあります。

- 法的整理

- 取引停止処分

- でんさいネットの取引停止処分

- 私的整理

- 災害による不渡り

- 災害によるでんさいの支払不能

- 特定非常災害による支払不能

一方、共済金の借入が受けられない取引先の倒産として次のパターンがあるので注意しましょう。

- 夜逃げ

また、共済契約を解約する場合、掛金を12ヶ月以上掛けていれば、8割以上戻り、40ヶ月以上納めていれば掛金全額が戻ります。ただし、12ヶ月未満の場合、掛け捨てとなるので注意が必要です。

補助金・助成金

資金調達を行う手段として、補助金や助成金を利用することも有効です。

補助金や助成金は、事業資金として必要な経費の一部を補助してもらえるお金です。

融資と違い、原則、返済不要なので、資金調達を考える時に検討するに値する方法のひとつでしょう。

補助金は、国や自治体の政策目標によって、目的・対象・仕組みが異なるので、各事業者が目指している目的等がマッチする補助金を選択するのが重要です。

補助金を受給するには政府や各自治体が公募要領で確認の上、応募申請書に必要書類を添付し申請します。

注意点として、助成金は通常、採択件数や金額があらかじめ決まっている場合があるため、申請を行ったからといって受給できるわけではありません。

また、申請した計画を実施し、受給申請を行った後に補助金が受給される仕組みとなっているため、申請してすぐに受給はできない点にも注意しなければなりません。

助成金も、国や自治体から支給されるお金です。補助金と違って、要件を満たせば受給できる可能性が高いのが特徴です。

中小企業に対する補助金や助成金の情報などを公開、検索できるWebサイトに「ミラサポplus」があります。

「ミラサポplus」は、経済産業省と中小企業庁が共同で運営しており、無料で利用できます。

創業者向け補助金等については、独立行政法人中小企業基盤整備機構が運営するJ-Net21に「創業者向け補助金・給付金(都道府県別)」が掲載されているので参考にしてください。

ファクタリング

ファクタリングとは、売上により発生する売掛金を買い取ってもらうことで資金調達を行う方法です。売掛金を買い取ってもらう会社をファクタリング会社といいます。

ファクタリングのように、企業の「資産」を使っての資金調達方法を「アセットファイナンス」と呼んでいます。

ファクタリング会社は売掛金を買い取るには審査を行いますが、主に売掛先の信用状況についてファクタリング会社は審査を行うのが一般的です。

利用事業者の決算内容が赤字であったり、税金を滞納していたりであったりしても審査にほとんど影響しない場合があります。

金融機関で審査に通らない事業者であっても、ファクタリング会社では審査に通ることがあります。

また、売掛金を保有していないとファクタリングを利用できません。

ファクタリングは売掛金の買取なので、短期資金の資金調達であるので、設備資金等長期での資金調達を考えている事業者には不向きです。

ファクタリングの手法として、利用者とファクタリング会社との間でやりとりを行う2社間ファクタリングと、利用者とファクタリング会社、および売掛先との間でやりとりを行う3社間ファクタリングとがあります。

手数料は一般的に2社間ファクタリングでは、9~20%、3社間ファクタリングでは2~9%が相場とされています。

特徴として売掛先が万一支払不能に陥った場合、償還請求権がなければ利用事業者は売掛先に代わってファクタリング会社へ入金する必要がありません。そのため、契約時には利用事業者は償還請求権の有無を確認しましょう。

起業時に考えておきたい資金計画とは

事業運営における資金調達方法について説明しましたが、起業時において考えておきたい資金計画として以下の3点があります。

- 自己資金は3割を準備

- 予想月商の3ヶ月分は用意

- 生活費は確保

自己資金は3割を準備

自己資本がゼロで事業資金を100%資金調達による起業はおすすめできません。

リスクが大きすぎるからです。

事業を運営するにあたって、突発的に資金が必要となる場合も考えられます。

また、融資を申し込んでも審査に通るとは限りません。

事業が軌道に乗り、安定するまで、できる限りリスクを最小限に抑えた事業運営を行うのが重要です。

そのため、ある程度自己資金を貯めてから起業を行うことをおすすめします。

起業に際し、自己資金は3割を目安に準備するのが一般的とされています。

自己資金は多いに越したことはありません。借入等資金調達を最小限に抑えられ、返済資金も少なくて済みます。

起業して間もない時期は、返済負担を極力少なくすることを心がけましょう。

予想月商の3ヶ月分は用意

事業運営をしていくに際し、人件費や光熱費、家賃等、必要な経費が出金されます。

いわゆる「運転資金」です。

事業者の中には、売上により経費を賄うことを考えている人もいるかもしれません。

しかしながら、わが国の商習慣では、「掛(かけ)、つけ」といって、販売あるいは仕入を行った際、現金でのやりとりを行いません。

そのため、現金化されるまで3ヶ月近くかかる場合があります。場合によっては、取引先との力関係により受取手形を渡され、現金化されるまでの売上回転期間がさらに長期化するかもしれません。

売上が現金化されるまでの間、経費等の事業運営に必要な運転資金を事前に準備しておく必要があります。

手持ち資金がないと、支払いができず、たちまち行き詰る恐れがあります。

支払不能とならないため、少なくとも予想月商の3ヶ月分は準備しておきたいものです。

生活費は確保

起業し事業運営に資金は必要ですが、日々生活をしていく上で必要な資金は確保しておかなければなりません。

事業が軌道に乗らないと、手持ちの生活費を事業資金に回してしまいがちになります。

生活費と事業資金との線引きをしっかり行い、事業運営を心がけましょう。

まとめ

起業時の資金調達方法について解説しました。

返済が不要な資金調達方法には以下の方法があります。

- 自己資金

- ベンチャーキャピタル(VC)

- エンジェル投資家

- クラウドファンディング

また、返済が必要な資金調達方法として次の手法があります。

- 日本政策金融公庫融資

- 各地方自治体が取り扱っている制度融資

- マル経融資

- ビジネスローン

- 銀行等での個人ローン

- 親族・知人からの借入

上記とは別に3点、資金調達手段があるので活用するのもいいでしょう。

- 経営セーフティ共済

- 創業補助金・助成金

- ファクタリング

起業にあたり、さまざまな資金調達方法を検討するのは重要ですが、自己資金ゼロでの起業はおすすめできません。自己資金は3割を準備することをおすすめします。

また、事業をスタートすれば、必要経費の出金、いわゆる運転資金が発生します。

通常、商習慣では一部を除き、売上から現金回収までの期間を計算し、その期間の必要な運転資金の準備が必要です。

そのためには、予想月商の3ヶ月分は用意しておきたいものです。

また、事業資金と生活費とを一緒に考えるのは避けなければなりません。

事業資金とは別に生活費は確保しておきましょう。

資金調達にはメリット・デメリットがあります。

起業した事業の業種や規模などに見合った方法を模索して上手に資金調達を行いましょう。